マイホームの予算は年収の7倍・返済負担率35%までなんて考えているとローン破綻かも?

マイホームの購入を検討する時、いろいろと悩むことってありますよね?

「マイホームの予算はいくらにすればいいの?」

「住宅ローンはどれぐらいで組めばいいの?」

「マイホームの頭金っていくら入れたらいいの?」

そしてこの悩みには、業界の常識=営業マンのセールストークがあります!

住宅ローンは年収の7倍・返済負担率35%まで借りられますよ!

営業マン

営業マン

マイホームの頭金はできるだけ(=貯金はぜ~んぶ)いれたほうがいいですよ!

営業マン

営業マン

借りられるギリギリの住宅ローンと貯金ぜ~んぶを合わせた金額がマイホームの予算ですよ!!

営業マン

営業マン

でも、こんな言葉は信じてはいけませんよ?

では、マイホーム購入予算は年収の7倍・返済負担率35%まではどうして正しくないと思いますか?

それは、借りられる額と返せる額は違うから。

住宅ローンを最後まで破綻せずに返済できるかどうか?という観点で考えると、全く意味のない数字なんですね。

だってそうですよね?

年収400万円の世帯と年収1,000万円の世帯を比べると、税金や社会保険料の負担額も変わってきます。子供の人数によっても家計の支出って大きく変わりますよ。

それを年収の何倍と決めるのは、あまりに強引すぎる計算方式だと思いますよね?

間違った常識1:マイホームの購入予算は年収の7倍まで

まず初めに。こちらフラット35利用者調査の結果(一部)のまとめになりますので見て下さい。

【2022年度版】フラット35利用者調査

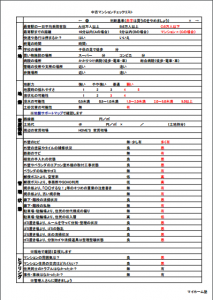

| 全国平均 | 注文住宅 | 土地付注文 | 建売住宅 | 新マン | 中古戸建 | 中古マン |

| 年齢 歳 | 46.2 | 39.6 | 41.7 | 45.7 | 44.3 | 45.2 |

| 家族数 人 | 3.6 | 3.3 | 3.2 | 2.4 | 3.1 | 2.5 |

| 世帯年収 万円 | 623.7 | 659.5 | 593.8 | 844.2 | 529.0 | 621 |

| 住宅面積 ㎡ | 122.8 | 111.5 | 101.9 | 65.7 | 114.2 | 68.0 |

| 年収倍率 倍 | 6.9 | 7.7 | 6.9 | 7.2 | 5.7 | 5.9 |

| 返済額/月 千円 | 102.5 | 131.7 | 109.4 | 132.2 | 82.4 | 90.5 |

| 返済負担率 % | 21.9 | 25.6 | 23.9 | 22.1 | 20.4 | 19.7 |

| 購入金額 万円 | 3716.7 | 4694.1 | 3719.0 | 4848.4 | 2703.6 | 3156.9 |

| 頭金 万円 | 641.2 | 449.6 | 317.7 | 987.8 | 274.3 | 528.9 |

年収倍率7倍のマイホーム買っていますね!?

ヤスヤマ

ヤスヤマ

では、実際に

年収600万円 マイホーム購入予算4,200万円

でシミュレーションしてみましょう。

【共通条件】

■住宅ローン:フラット35

■返済期間:35年

■全期間固定金利(2023年10月現在の金利を適用)

■諸経費は自己資金で支払い

パターン1:一戸建て、頭金は諸費用のみ

頭金が諸経費のみのため、住宅ローン金利は2.02%

| 借入額 | 4,200万円 |

| 支払利息総額 | 16,615,817円 |

| 支払総額 | 58,615,817円 |

| 毎月返済額 | 139,561円 |

| 団体信用保険料 | 5,000円(※1) |

| 固定資産税 | 10,000円(※2) |

| 毎月総支払額 | 154,561円 |

※1・2 団信保険料も固定資産税も初めが一番高くて、年々金額が減っていきますが、ここでは平均値でみています。

パターン2:一戸建て、頭金は諸費用+420万円(物件価格の10%)

頭金が諸経費+420万円のため、住宅ローン金利は1.88%

| 借入額 | 3,780万円 |

| 支払利息総額 | 13,818,563円 |

| 支払総額 | 51,618,561円 |

| 毎月返済額 | 122,902円 |

| 団体信用保険料 | 5,000円 |

| 固定資産税 | 10,000円 |

| 毎月総支払額 | 137,902円 |

パターン3:新築マンション、頭金は諸経費のみ

頭金が諸経費のみのため、住宅ローン金利は2.02%

| 借入額 | 4,200万円 |

| 支払利息総額 | 16,615,817円 |

| 支払総額 | 58,615,817円 |

| 毎月返済額 | 139,561円 |

| 団体信用保険料 | 5,000円 |

| 固定資産税 | 10,000円 |

| 管理費・修繕積立金 | 20,000円 |

| 毎月総支払額 | 174,561円 |

パターン4:新築マンション、頭金は諸経費+420万円(物件価格の10%)

頭金が諸経費+420万円のため、住宅ローン金利は1.88%

| 借入額 | 3,780万円 |

| 支払利息総額 | 13,818,563円 |

| 支払総額 | 51,618,561円 |

| 毎月返済額 | 122,902円 |

| 団体信用保険料 | 5,000円 |

| 固定資産税 | 10,000円 |

| 管理費・修繕積立金 | 20,000円 |

| 毎月総支払額 | 157,902円 |

同じ年収で同じ物件を買う場合をシュミレーションしても、

・頭金の金額

・金利

・戸建かマンション

で毎月の支払額が大きく変わりますね。

特にマンションを購入する場合は、同じ予算で購入しても毎月の支払額は多くなってしまうので、注意が必要です!!!

そして、どんな世帯状況かによっても家計は変わってきます。

例えば・・・

■夫だけで年収600万円の世帯

■夫婦で年収600万円の世帯

かによっては、妻が産前産後休暇や育児休暇、時短勤務中の年収が大きく変わります。

妻の収入も当てにした返済予定を立てている場合には、こういう期間の収入減をしっかりと返済計画に盛り込んでおかないと危険です。

また、子供が1人の世帯か4人の世帯かによって、家計の支出も年々大きな差が出てくることも予想できますよね?

さらに、マイホームを購入する年齢によっては35年ローンはあまりに現実的でないかもしれません。

住宅ローンは80歳までの返済が組めますが、、、定年後の年金暮らしで毎月12万円の返済はかなり負担が大きいかな、と思います。

そうなれば、返済期間を短縮せざるを得ず、毎月の返済額も必然的に高くなります。

年収600万円と言うと、税引後の手取り額はおよそ500万円ぐらいです。

ということは・・・

毎月は約41.6万円ぐらい。

毎月の住宅の固定費だけで137,000円も支払っていると、残りは約28万円です。

ここから、

◇生活費

◇車両費

◇子供の教育費

◇娯楽費

◇保険料

◇老後資金の蓄え

などを支払うことになりますよね。

やはり、その家庭の状況によっては十分とは言えない状況になりそうです。

(子供2人が私立学校に通っている、夫婦2人とも自家用車に乗っている、などなど)

つまり、こういうシミュレーションを行う場合に、設定する条件はかなり重要な要素のはずなんです。

でも条件を設定してシミュレーションするには条件が複雑すぎるので、ざっくりと年収の5倍までなんて何の根拠もない常識が受け入れられてしまっているのかもしれません。

でも、ここは面倒だからといって自分で考えシミュレーションすることをサボってはいけません。

超重要ポイントなので、必ず自分できちんとシミュレーションしてみてください。間違っても不動産営業マンに任せたりしてはいけませんよ。

間違った常識2:住宅ローンの返済比率は35%まで

フラット35の返済負担率の基準です。

| 年収 | 400万円未満 | 400万円以上 |

| 基準 | 30% | 35% |

つまり、年収400万円の人は、

毎月の返済額 約116,700円=(年収400万円×返済比率35%)÷12ヶ月

までは貸してあげるよ!ということです。

この返済額で計算すると、なんと借入可能額 3,589万円!!!

しかし、この返済比率には罠があります。年収と言うのは、もちろん年収総額を指しています。でも、年収から税金等が引かれ、実際に手元に残るお金ってもっと少ないですよね?

年収400万円だと、税引後の手取り額は約320万円ぐらいになるので、毎月26.7万円ぐらいです。

住宅ローンを支払って残り15万円。家族で生活して、教育資金や貯蓄までってどうなんでしょうか?余裕ありますか?

さらに、年収を税引後の320万円として借り入れ可能額を返済比率から計算してみると・・・

借入可能額 2,460万円。

なんちゅう差額。。。

これぐらい『返済比率は35%まで』という常識は何の意味も持ちません。これは、銀行があなたに貸してくれる上限金額、と理解しておきましょう。

あなたが最後まで破綻せずに返済していける金額を計算できるものではありませんので注意してくださいね。

正しいマイホームの購入予算の決め方

では、どうやってマイホームの購入予算を決めたらいいの?

正しいマイホームの購入予算の決め方について考えていきましょう!

予算で悩むのは買える範囲で一番いい家を買いたいから

なぜあなたはマイホームの予算で悩むのでしょうか?

例えば・・・あなたが頭金を500万円用意できていたとして考えてみてくださいね。

【年収2,000万円で3,000万円のマイホームを買いたい場合】

あなたは悩みますか?たぶん悩まないですよね。買いますよね?

では、

【年収500万円で8,000万円のマイホームを買いたい場合】

ではどうでしょうか?やはり悩まないと思いませんか?「どう考えても無理だ」って諦めますよね、普通は。

きっとマイホームの予算で悩む人の多くは、

収入から計算して買えるかどうか、返済していけるかどうか、予算ぎりぎりのマイホーム

を買おうとしているから。

それは、「一生に一度の買い物だから、どうせ買うなら少しでもいい家を買いたい!」という気持ちがあるからではないですか?私もきっとそう思ってしまいます。

買える予算の範囲内で一番いい家を買いたい。

そういう軸でマイホームを選び始めると、必ず予算ぎりぎりの家を検討して悩みます。一般的には、いい家=高い家、ですからね。

でも、予算ぎりぎりということは、住宅ローンの破綻リスクを伴います。

住宅ローンの破綻リスクを取ってまで、少しでも『いい家』を買う意味は本当にあるのか疑問が残ります。

少し予算の残るぐらい余裕のある範囲でマイホームを検討するべきではないですか?

人生には不確定な要素がつきまとう

人生には不確実な要素がたくさんありますよね。想定外の出来事も(まあまあな確立で)起こり得ますし。

そんな不測の事態になって住宅ローンが返済できなくなってしまった時には・・・

残念ながらマイホームは売るしかありません!!

だから、マイホームを売って住宅ローンの残りを返済することができるマイホームを買うべきです。マイホームを売ったお金で借金がチャラになれば、また『振り出しに戻る』だけ。もう一度ゼロから再スタートが出来ます。

けれども、マイホームを売っても住宅ローンが残るような家を買ってしまったら・・・

完全に人生ゲームオーバーです。借金を返していくだけの人生になってしまいます。マイナスからのスタートです。

そして、残念ながら日本ではゲームオーバーになる可能性が高い家がほとんどです。そんな家を買ってしまわないよう、売れば借金がチャラになるマイホームをぜひ検討してみてくださいね。

リスクを抑えて無理のない予算にする

あなたはなぜマイホームが欲しいですか?

私がマイホームを欲しい理由、

自分らしい豊かな生活を送りたいから。

- 仕事と家事を両立できるよう家事の効率化を図った空間

- 趣味の時間に没頭できるための空間

- 家族と一緒に食事を楽しむための空間

- 友人たちと楽しく会話して過ごすための空間

こんな風に自分が叶えたいライフスタイルを実現するためにマイホームが欲しい。

マイホームを手に入れたがため、趣味も諦め、ローン返済のためにあくせく働き、節約節約の日々を送りたい訳ではありません。

精神的にも豊かな人生を手にいれるためです。

それは、予算ぎりぎりのマイホームでは叶いません。

叶えたいライフスタイルを送るにはどれくらい生活費がいるんでしょう?想像してみてください。

趣味、叶えたい夢、休日の過ごし方、子供と遊びに行きたい所、旅行したい国……書いて書いて、書き出してください。やりたいことはきっと無数にあると思います。そんな生活を送ろうとしたら、一体いくらお金がかかりますか?

それがはっきりとしたら、あとはあなたの世帯収入(手取り金額ね)から、あなたが送りたい生活を実現するための生活費と貯蓄にまわしたい金額を引きましょう。それが、あなたが無理せずに返済できる余裕のある返済額なんですよ。

もちろん、全ての夢が叶えられるわけではありません。

諦めないといけない夢もあるかもしれません。

あなたの世帯収入と叶えたい夢をうまくバランスさせて下さいね。

そして、もう一度計算してみてください。

その返済額と返済期間(これは年齢を加味してください)から返済可能な借入額が導き出されます。

おススメの住宅ローン計算サイト⇒計算カシオ

そこまで出たらあとは簡単です。

マイホーム購入予算=(用意できている頭金+返済可能な借入額)÷1.1

(÷1.1は諸経費分を減額しています)

これが正しいマイホーム購入予算の決め方になりますよ。

マイホーム購入予算について動画でまとめてみました

マイホームの予算は年収の7倍・返済比率35%まで?・・・まとめ

マイホームの購入予算は年収の7倍まで、なんて常識に何の意味もありません。

住宅ローンの返済比率は35%までと言うのは、銀行が貸してくれる上限の話です。

あなたが無事に最後まで住宅ローンを返済できる金額の事では全くありません。

大切なことは、

いくらなら無理せずとも最後まで返済できるか?

をしっかりとあなたが考えることです。

人生には不確実な要素がたくさんあるんですから、いざとなれば売れば良い!と割り切って、マイホームとともに思い描く未来の暮らしからシミュレーションを行い、無理せず確実に返済できる、余裕のある返済額から借入額を決めるべきです。

借入額が決まればあとは簡単です。

マイホーム購入予算=(マイホーム頭金+借入額)÷1.1

(÷1.1は諸経費分を減額しています)

業界のデタラメな常識を疑ってください!

不動産営業マンのシミュレーションなんて信じてはダメです!!

そんな常識は捨てて、あなた自身がしっかりと考えて、あなたらしいライフスタイルが実現できるマイホームを手に入れてくださいね。

それでは、また!

次のおススメ記事はこちら>>>

あなたはマイホーム探しの中でこんな風に思っていませんか?

- 新築?中古?一戸建て?マンション?どうやって選べばいいの?

- 一生に一度の大きなお買い物、絶対損したくない!

- 将来子供に残せるような、資産になる家が欲しい!

- マイホームを選ぶ時の基準やポイントを知りたい!

- 家選びについて独学で調べてみたけど、やっぱり不安!

そんなあなたの悩み・疑問について、不動産業界歴10年のプロがひとつずつ詳しく解説しています。

不動産営業マンが絶対に教えてくれない

『正しいマイホーム選びのアレコレ』をギュっとまとめた1冊です。

マンションの購入を検討しているあなたには、マンションチェックリストも無料プレゼント!

たった78項目です。たった30分です。そして今なら無料です。

すぐにダウンロードしてチェックしてみてください。